Nómina, ¿qué es y cómo se hace?

Contenidos

En cualquier empresa con trabajadores contratados, las nóminas son un documento fundamental. Nos enfocamos en el proceso de crear una nómina sistemáticamente. Es recomendable que la empresa cuente con una asesoría laboral que se encargue de este trabajo, ya que están al día con la normativa laboral que rige la nómina.

Sin embargo, si quieres aprender cómo crear nóminas o eres un emprendedor que recién comienza su negocio y debe encargarse de todo, presta atención a los conceptos clave que te presentamos a continuación para poder calcular y crear las nóminas de los trabajadores.

¿Qué es una nómina?

Aunque es probable que ya estés familiarizado con la función de la nómina, nunca está de más repasar los conceptos básicos.

La nómina es un documento que se proporciona a los trabajadores por parte de la empresa, normalmente de manera mensual, en el que se detalla la cantidad de dinero que el trabajador ha recibido por su trabajo durante ese periodo o por cualquier otra compensación económica.

No obstante, la nómina implica mucho más que eso, se trata de una factura que refleja la relación entre el trabajador y la empresa, y contiene información fundamental que el trabajador debe tener en cuenta, como la aportación a la Seguridad Social y la retención de IRPF que se le aplica. Es fundamental que tanto las empresas como los autónomos que tengan trabajadores bajo su cargo, estén al tanto de esta información y realicen correctamente los cálculos, ya que las nóminas forman parte de la contabilidad empresarial y deben cumplir con los requisitos establecidos por las leyes laborales.

Pasos previos a considerar al crear una nómina

A la hora de confeccionar una nómina, es esencial tener en cuenta varios factores que afectan al cálculo de la cantidad final que recibirá el trabajador por su trabajo. Estos son algunos de los aspectos que debes considerar al calcular una nómina:

- Tipo de contrato: La jornada laboral y la duración del contrato son importantes ya que están relacionados con la cantidad que se cotiza en la Seguridad Social y la retención de IRPF.

- Situación personal del trabajador: Saber si el trabajador está casado o tiene hijos es crucial para calcular el IRPF.

- Convenio colectivo: Las condiciones del convenio afectan a los complementos salariales, las horas extras y las percepciones no salariales como las dietas.

- Pagas extras: Si las pagas están prorrateadas o se pagan en partes afectará la aplicación del IRPF.

- Categoría profesional y grupo de cotización: Estos factores también influyen en el cálculo de las cotizaciones a la Seguridad Social.

- Bajas: Las ausencias médicas o de paternidad/maternidad también impactarán en la nómina.

Hay muchos detalles a considerar al crear una nómina desde cero. Por eso, comenzaremos con la elaboración de una nómina estándar mensual, sin bajas y con las pagas extras prorrateadas.

¿Cómo crear una nómina?

Encabezado de una nómina

La parte inicial de una nómina muestra la información básica de la empresa y el trabajador, así como el período que cubre la nómina en cuestión.

- Los datos de la empresa que deben figurar son el nombre legal, la dirección fiscal, el CIF y el código de cuenta de cotización asignado por la Tesorería General de la Seguridad Social.

- Los datos del trabajador, es necesario incluir su nombre completo, DNI, número de afiliación a la Seguridad Social, categoría o grupo profesional, grupo de cotización, fecha de ingreso o antigüedad en la empresa y código de contrato.

- Se debe indicar el periodo de liquidación que cubre la nómina, detallando tanto la fecha de inicio como la fecha de finalización, y el total de días trabajados en ese periodo.

Devengos

En esta sección, aparecen los diferentes elementos que componen la retribución del trabajador en el mes correspondiente y que todavía no han sufrido ninguna deducción. La suma total de estos conceptos se conoce como salario bruto del trabajador.

Los devengos se clasifican en dos grupos: «percepciones salariales» y «percepciones no salariales».

Percepciones salariales:

El apartado de devengos hace referencia al total de remuneraciones económicas que recibe el trabajador por su labor, incluyendo tanto dinero como beneficios en especie, y los pluses que pueda percibir. Todas estas cantidades están sujetas a cotización a la Seguridad Social. Generalmente se dividen en:

- Salario base: La cantidad mínima que el trabajador recibe por los días trabajados y que debe ser igual o superior a lo estipulado en el convenio correspondiente.

- Complementos salariales: Las cantidades extraordinarias que el trabajador recibe por su labor, ya sean por convenio, antigüedad, trabajo nocturno o peligroso, etc. o el plus que recibe si su sueldo es variable (salario base + incentivos en función de objetivos), como suele suceder en muchos departamentos de ventas. Estos complementos se clasifican en personales y de trabajo, según se basen en las características del trabajador o las características de su labor.

- Horas extras: Si el trabajador ha trabajado más horas de las estipuladas en su jornada laboral, de manera voluntaria o forzosa. Estas horas deben constar en la nómina para que sean abonadas al trabajador.

- Pagas extraordinarias: Dependiendo del convenio y del acuerdo entre el trabajador y la empresa, las pagas extraordinarias pueden ser prorrateadas en el sueldo mensual y pagadas en pequeñas cantidades cada mes en lugar de en las fechas estipuladas. Por tanto, se habla de sueldo a 12 o a 14 pagas (cuando hay dos pagas extras). En cualquier caso, debe reflejarse la cantidad correspondiente en la nómina.

- Mejoras voluntarias: Si la compañía ofrece a los trabajadores una porción de su salario en forma de bienes o servicios en lugar de dinero, dichas cantidades deben ser incluidas en esta sección de la nómina. Sin embargo, es importante tener en cuenta que la suma total que el trabajador recibe como salario en especie no debe exceder el 30% del salario bruto.

Percepciones no salariales.

Este tipo de ingresos no se cotiza en la Seguridad Social y puede abarcar compensaciones o reembolsos, beneficios de la Seguridad Social, compensaciones por traslados, suspensiones o despidos y cualquier ingreso adicional que cubra los gastos del trabajador durante el desempeño de su trabajo, como dietas, kilometraje o bonificaciones de transporte. Como mencionamos anteriormente, al sumar todos los ingresos obtendremos el salario bruto del trabajador, que se especificará en la nómina como total devengado.

Deducciones

La tercera sección de la nómina muestra las cantidades que se restarán de los ingresos y que resultarán en el salario neto del trabajador. Al elaborar una nómina, hay varias deducciones que debes considerar:

- Las contribuciones del trabajador a las cotizaciones de la Seguridad Social y la recaudación conjunta. Estas contribuciones que hace el trabajador a la Seguridad Social provienen de la suma de varias deducciones que se calculan restando un porcentaje específico a la base de cotización del trabajador. Estas deducciones se dividen en: Contingencias comunes (4,70%), desempleo (1,55% si el contrato es indefinido o 1,60% si el contrato es temporal), formación profesional (0,10%), horas extraordinarias normales (4,70%) y horas extraordinarias de fuerza mayor (2%).

- IRPF. Se calcula en función de los ingresos del trabajador y su situación personal. Aunque no hay un mínimo para tributar en IRPF, es cierto que cuando se tiene un trabajador con un contrato temporal de menos de un año, aunque según la calculadora sea 0%, se debe aplicar una deducción del 2%.

- Anticipos. Solo se completa si la empresa adelanta parte del salario al trabajador.

- Valor de los productos recibidos en especie. La cantidad total de los productos recibidos en especie que aparece en la sección de ingresos también se incluye en las deducciones.

- Como ya hemos mencionado anteriormente, con la retribución flexible el trabajador decide utilizar parte de su salario para determinados productos y servicios ofrecidos por la empresa. Por eso se resta su precio en la sección de deducciones.

- Otras deducciones. Aquí se pueden incluir préstamos que el trabajador deba devolver a la empresa, cuotas sindicales, etc.

Cada una de estas cinco deducciones se evalúa por separado y posteriormente se agregan para obtener el total a deducir, el cual se resta del salario bruto. A partir de esta operación, se obtiene el monto líquido a recibir, es decir, el salario neto que el trabajador percibirá como pago final.

Cómo se calculan las bases de cotización de una nómina

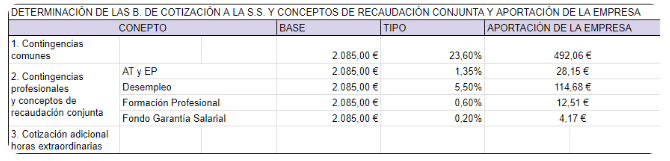

En la parte inferior de la nómina, se pueden encontrar las bases de cotización, que aparecen bajo el encabezado de «Determinación de las B. de Cotización a la S.S. y conceptos de recaudación conjunta y aportación de la empresa».

Por ahora solo hablaremos de cómo se calculan las bases de cotización y después, en el apartado dedicado al pie de nómina comentaremos las aportaciones de la empresa.

En una nómina hay tres grupos de bases de cotización:

- Base de cotización por contingencias comunes (BCCC): Esta base de cotización se calcula aplicando la siguiente fórmula:

BCCC: Salario Base + Complementos salariales sujetos a cotización + el prorrateo de las pagas extras*

*Aunque el trabajador cobre las Pagas Extras en las veces que marque su convenio, este prorrateo es necesario, ya que la Seguridad Social cobra mes a mes. - Base de cotización por contingencias profesionales y de recaudación conjunta: Se calcula sumando la BCCC + el valor de las horas extras realizadas.

Esta cantidad es utilizada como referencia para el cálculo del porcentaje correspondiente a la base de accidentes laborales, desempleo, formación profesional y contribución al Fondo de Garantía Salarial (FOGASA). - Base sujeta a la retención de IRPF: Para calcular esta base de cotización se toma el total devengado y se le restan las cantidades exentas de IRPF como pueden ser dietas, indemnizaciones o productos que pertenecen a planes de retribución flexible.

En este punto, es cuando la retribución flexible puede proporcionar ahorros al trabajador.

Tal y como se ha mencionado en varias ocasiones, los productos de retribución flexible gozan de una exención fiscal en el IRPF, siempre y cuando no superen el límite establecido por la ley. Debido a esta exención, estas cantidades no se incluyen en el cálculo de la base sujeta a la retención del IRPF. Al reducirse la cantidad sobre la que se aplica el IRPF, se reduce también el porcentaje que se deducirá del salario del trabajador, lo que finalmente resultará en un ahorro para el trabajador. Si quieres conocer más acerca de las cantidades exentas de IRPF y sus límites, puedes revisar el artículo 7 de la Ley de IRPF.

Una vez establecidas las bases de cotización de cada trabajador y efectuada cada una de las deducciones a su total devengado, debemos añadir la cantidad que se paga en concepto de IRPF.

Cómo calcular la base de IRPF en una nómina

Calcular el IRPF que se aplica a cada trabajador es uno de los aspectos más complicados al calcular un salario. La retención de IRPF depende no solo del salario del trabajador, sino también de su situación personal.

Para ello, te recomendamos utilizar la Calculadora que Hacienda ha puesto a disposición del público. El porcentaje que nos proporcione la calculadora será el que se aplique sobre la cantidad correspondiente a la Base de retención de IRPF. Recuerda que cualquier cambio en la situación del trabajador o su salario implica una nueva regularización del IRPF, por lo que es recomendable realizar comprobaciones regulares para calcular el nuevo porcentaje.

Ahora que ya sabemos cómo realizar cada una de las deducciones necesarias en una nómina estándar, podemos calcular el salario neto que recibirá nuestro trabajador y que debe reflejarse en la nómina como líquido a percibir.

Líquido a percibir

Como ya mencionamos, esta sección aparece después de establecer los ingresos y descuentos del trabajador. Además de estos totales, también se indican los totales de las bases de cotización, junto con otras dos cantidades importantes que deben incluirse para crear una nómina detallada para los trabajadores.

Remuneración Total: Esta cantidad se refiere al salario mensual por el que cotiza el trabajador. Si el trabajador tiene las pagas extras prorrateadas, esta cantidad será igual a la BCCC; si no, será la BCCC sin el prorrateo.

Es importante tener en cuenta para el cálculo de una posible prestación por desempleo o para el cálculo de la pensión.

Pagas Extras Prorrateadas: Si el trabajador tiene las pagas extras prorrateadas en su salario mensual, esta sección quedará vacía ya que la cantidad que recibe en concepto de paga extra cada mes ya aparece en su lista de ingresos. Si no las tiene, aquí aparecerá la cantidad prorrateada, que se calcula dividiendo el total de las pagas extras entre 12.

A continuación, encontraremos las cantidades ya calculadas correspondientes a la Base de cotización a la S.S., la Base de contingencias profesionales (Base AT y DES), la Base de IRPF, el Total Devengado y el Total a deducir. Esta sección resume las cantidades más importantes sobre las que se calculará el salario neto del trabajador. Junto a esa cantidad final, el Líquido a Percibir, se deben agregar los siguientes datos:

- Fecha de ingreso de la nómina

- Entidad bancaria y número de cuenta del trabajador

- Sello de la empresa o firma del empleador

- Firma del trabajador a modo de confirmación de recibo.

Pie de nómina

Como ya hemos mencionado, en la sección final de una nómina encontramos la determinación de las Bases de Cotización a la S.S. y conceptos de recaudación conjunta y aportación de la empresa. Ya hemos tratado las bases de cotización y conceptos de recaudación conjunta por parte del trabajador, ahora toca hablar de lo que paga la empresa por cada trabajador y que puede o no reflejarse en la nómina como información para el trabajador.

Como puedes ver, la información del pie de página se divide en 4 columnas: aportaciones, base, tipo y aportación empresarial. Así, cada empresa aporta, según el trabajador:

En contingencias comunes: el 23,6% de la base de contingencias comunes del trabajador.

En desempleo: el 5,5% de la BCCC del trabajador si este tiene un contrato fijo o un 6,7% si el trabajador tiene un contrato temporal.

En formación profesional: el 0,6% de la BCCC del trabajador.

En fondo de garantía salarial: 0,2% de la base de cotización de contingencias comunes del trabajador.

Entrega y recibo de la nómina

El Estatuto de Trabajadores, en su artículo 29, establece que los trabajadores deben recibir un comprobante individual que acredite el pago de su salario. La nómina, como se mencionó anteriormente, funciona como una factura que detalla el trabajo realizado por el trabajador y su compensación correspondiente.

El comprobante de pago de salario que se entrega al trabajador, conocido como nómina, debe seguir el formato oficial del Ministerio de Empleo y Seguridad Social, a menos que se establezca lo contrario en el convenio colectivo o se acuerde con la empresa. Sin embargo, siempre y cuando se incluyan todos los conceptos y las denominaciones correspondientes, es posible realizar ajustes formales y agregar información adicional para el trabajador en la nómina.

Existen diferentes formas en que las empresas entregan las nóminas a sus trabajadores, ya sea impresas en papel y entregadas en persona, o enviadas por correo electrónico. Sin embargo, ambas opciones pueden ser lentas y propensas a errores, además de no proporcionar un lugar centralizado para que los trabajadores revisen sus nóminas anteriores.